• 微信搜索【白鲸跨境】或扫描文章底部二维码关注【白鲸跨境】公众号,快速洞察跨境市场商机

• 进{{title.indexOf('tiktok') > -1?'TikTok':'跨境电商微信'}}群获取行业商机,请添加客服微信(baijing016)或扫描文章尾部二维码添加

新冠加速下,厮杀激烈的欧美战场已鲜有新故事可以挖掘。随着高增长大门徐徐关闭,一扇通往未知蓝海的东南亚窗口却蓦然敞开。

得天独厚的地理位置,正值巅峰的人口红利,以及急速攀升的互联网渗透率,共同构筑了这片发展中市场引人遐想的电商潜力。

从 2015 年的初出茅庐,到成为阿里等巨头开辟第二增长曲线的要塞,如今的东南亚在疫情春风吹捧下跃迁至全新的高度——一个出海者征战跨境,电商巨头战略扩张的兵家必争之地。

这似乎是进场东南亚的黄金时代。

Shopee、Lazada 两大本土领头羊双足鼎立下,仍有大量隐匿于水面下的电商战场尚未被全然开发。

越来越多的搅局者杀入,试图分食市场。

然而熠熠生辉的淘金圣地表象下,诸多电商巨头在这里折戟而返。

东南亚既是抢手的香饽饽,又是难啃的硬骨头。

强如亚马逊、SHEIN,也免不了遭逢碰壁的僵局。

难以跨越的无形壁垒:亚马逊模式在东南亚失灵

2017 年,亚马逊在新加坡推出了专注自营模式的 “Prime Now” 业务,正式打响了进军东南亚市场的第一枪。

彼时的东南亚在线交易额仅占总零售额的不到 5%。

然而作为全球互联网发展最为迅速的地区,东南亚拥有超 6 亿的庞大人口基数以及年轻化的消费结构,国外研究机构曾预言,到 2025 年其市场规模将突破 2300 亿美元。

眺望这颗冉冉升起的未来之星,亚马逊同样窥见了其强大的发展潜力,意欲以新加坡作为跳板扩张东南亚电商版图。

在通过 “Prime Now” 业务试水两年后,亚马逊正式开通了新加坡站点并广泛招募第三方卖家,迈出其在东南亚市场里程碑式的一步。

在亚马逊进军东南亚之初,素有“东南亚亚马逊”之称的本土电商霸主 Lazada 才被阿里收购不久,中美两大电商巨擘将展开怎样的交锋一时成为焦点。

然而数年过去,Lazada 被腾讯持股的 Shopee 弯道超车,而扩张脚步遍布世界各国的亚马逊却在东南亚惨遭滑铁卢。

根据亿邦动力发布的《东南亚跨境电商出海报告》,2021 年 Shopee 凭借 3.428 亿的月访问量位居东南亚电商平台之首,Tokopedia、Lazada 等平台依序排列在后,而亚马逊则搭上了前十名的末班车,月访问量仅有 380 万。

▲图片来源于亿邦动力报告

▲图片来源于亿邦动力报告

目前,亚马逊在东南亚只开放了新加坡站、越南站两个站点,业务并未辐射到更多东南亚国家和地区,而在 Shopee 等本土巨头的光芒掩映下,颇有几分黯淡。

作为当前全球最大的电商霸主,在多个国家屡战屡胜的亚马逊模式为什么却在东南亚失灵了呢?

一方面,亚马逊惯用的垄断模式在东南亚马失前蹄。

在北美、欧洲等全球多个市场中,亚马逊凭借垄断策略奠定了主导地位,促使大量中小企业处于被动地位,不得不依赖亚马逊以打开市场。

一直以来,亚马逊屡次因滥用卖家数据、不公平定价准则等行为而饱受诟病。

而相比亚马逊第三方卖家所享受的苛刻待遇,东南亚电商平台则更致力于帮助卖家拓宽销售。

如 Shopee 一直在加强卖家福利建设,包括启动 Shopee Pros,鼓励卖家交流销售技巧;推出 Facebook 广告功能,助力卖家社媒营销。

如果能从本土电商平台获取更多权益保障,为什么还要跳入“火坑”接受亚马逊的鞭打呢?

因此,亚马逊在东南亚市场并不受第三方卖家欢迎。

另一方面,除了平台政策不受卖家待见外,在购物体验上亚马逊同样难以打动消费者。

相比之下,东南亚消费者在网购时更注重购物娱乐。

研究显示,到 2025 年购物娱乐可以为亚太地区的品牌挖掘出 1 万亿美元的市场价值。

目前,东南亚电商平台均已适应了当地消费者的需求。

Lazada 仿造淘宝模式于 2018 年推出了直播功能;Shopee 以台湾站为起点,于 2019 年上线 Shopee Live,并逐一普及至东南亚等地区;而 TikTok Shop 的直播带货模式同样在印尼大受青睐。

尽管亚马逊上线了 Amazon Live 功能,不过其直播电商尚处于起步阶段,引流效果并不显著,且尚未对东南亚地区开放。

可想而知,对于热衷于追求网购娱乐性体验的东南亚消费者而言,亚马逊无趣乏味的纯卖货模式并不具备吸引力。

因此,与其质疑亚马逊缘何没能在东南亚市场立足,也许更应该探究的是为什么东南亚电商平台不具备亚马逊的规模光环,却仍然可以高速成长。

东南亚复杂的人文环境决定了外来文化扎根的排他性。尽管亚马逊规模庞大,拥有成熟的平台体系及运营经验,但如何适应当地多元化的电商市场仍然道阻且长。而当地“土著”平台正是因为迎合了东南亚受众,在和消费者的双赢基础上成功构筑起亚马逊等外来平台的入驻壁垒。

低级利器碰壁:SHEIN 病毒被东南亚免疫

啃不下东南亚这块硬骨头的不只是亚马逊,在欧美市场缔造快时尚神话的 SHEIN 同样迷失在这片东南亚秘境。

在快时尚巨头们受疫情冲击而收缩规模时,SHEIN 的扩张之势却仍然不减,而被竞相窥伺的新兴蓝海东南亚自然成为其一大战略目标。

廉价的劳动力优势有利于降低 SHEIN 的本土供应链建设成本,而低消费人群密布的市场结构同样契合其低价模式。

因此,早在 2018 年 SHEIN 便瞄准了东南亚第一大市场——印尼。

在人口数量高达 2.78 亿的印尼市场,时尚美妆是当地最受青睐的品类之一,孕育出诸如 Zalora 这样的本土时尚品牌。

然而在此天时地利下,身为快时尚天花板的 SHEIN 却未能如愿复刻其在欧美市场的成功。

经过三年的跌宕求索,SHEIN 无奈于去年 7 月 29 日关闭印尼站点。

尽管 SHEIN 试图契合当地消费者需求进行本土化的策略调整,但复杂多变的文化差异掣肘下,终究还是出现了水土不服的症状。

在印尼市场,土生土长的 Tokopedia 和后起之秀 Shopee 联手瓜分了大量市场份额,而和同为外来者的亚马逊一样,SHEIN 并未挤入前列。

而和同领域的 Zalora 相比,SHEIN 也相形见绌,难以突破被 Zalora 垄断的印尼时尚市场。

先后开设印尼、越南、泰国、菲律宾等多个站点,并将公司总部迁到新加坡,不难看出 SHEIN 在东南亚市场开疆拓土的雄雄野心。

不过东南亚虽为沃土,但却易守难攻。

亚马逊折戟东南亚的一大诱因在于无法取得垄断性的定价先机,而 SHEIN 同样面临着相似的困局。

以低价利器在欧美战场无往不胜的 SHEIN 来到发展中的东南亚,其价格优势在一众平台围攻下颇有些泯然众人矣。

SHEIN 的低价秘诀在于背靠国内廉价供应链,然而人口红利正盛的东南亚劳动力成本则更为低廉,逐渐升格为产业链转移的腹地。

加之政府对于本土制造业的政策扶持,大大缩小了国内纺织服装行业的领先优势,以致 SHEIN 无法形成坚实的价格壁垒。

不仅如此,东南亚经济发展水平的落后,决定了低消费人群占据当地消费金字塔的主要部分。

为此,无论是以低价立身的 Lazada,还是烧钱补贴的 Shopee,都将低价策略玩到了极致。

面对早已抢占先机深耕多年的本土巨头们,SHEIN 的价格优势并不显著。

另一方面,错综复杂的文化差异同样是 SHEIN 在东南亚碰壁的重要阻力。

要想深入扎根东南亚,就必须契合当地消费者多元化的需求,在文化交融中进行本土化的模式转型。

具体而言,SHEIN 需要搭建本地运营团队、本地仓储物流网络、本地供应链等全套的运作体系。

这条路 Lazada 走了十年,Shopee 走了 7 年,而对于 SHEIN 抑或是亚马逊等新兴外来者而言,如今还任重道远。

狂热风口下的隐匿陷阱,如何凿开东南亚的厚墙?

面对陷入存量竞争的欧美市场,近几年来,越来越多的中国出海者深入东南亚蓝海挖掘新的增量。

无论是疫情期间逆势增长,还是 RCEP 政策打开自由贸易新窗口,抑或是日渐肥沃的电商土壤,都助推着这片市场成长为新的淘金圣地。

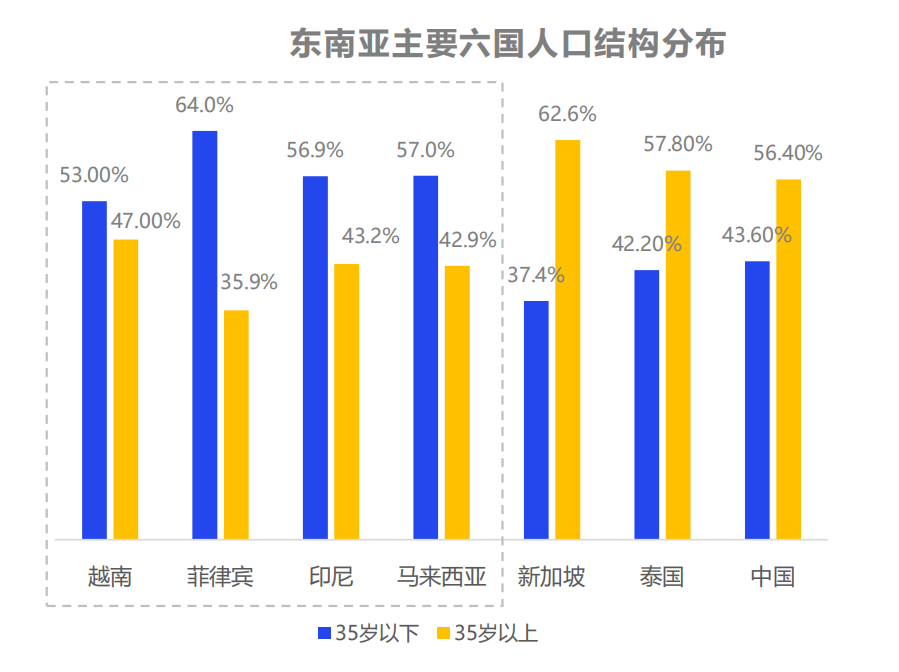

东南亚整体人口结构呈现年轻化趋势,其中印尼、马来西亚、菲律宾、越南四国 35 岁以下的人口占据 50%,旺盛的人口红利赋予了其廉价劳动力优势,推动越来越多产业链向东南亚迁徙。

▲图片来源于亿邦动力报告

纵观其商业演变进程,和多年前的中国具有极大的相似性。

不少业内人士认为,东南亚将成为同中国一样的电商沃土,踏入同一条高速流动的历史河流。

也因此,不少出海者试图在东南亚复刻中国模式。

但显然,他们错误地预估了东南亚的复杂性。

虽然东南亚文化背景与中国存在一定的互通性,但细分之下却存在难以逾越的鸿沟。

此地荟萃 11 个国家,云集 20 多种语言。

这里有世界最大的佛教国家泰国,穆斯林信徒最多的国家印尼,文化习俗与宗教信仰错综杂糅,这些散装经济体又共同构成了波诡云谲的地缘政治局势。

语言、文化、宗教、种族上的复杂性,使得这片土地对外来文化的强制入侵天然存在排他屏障。

因而品牌和企业要想制定因地制宜的本地化策略势必困难重重,必须历经长线的布局以及持久的攻坚战。

SHEIN 模式和亚马逊体系的相继失灵,也印证了东南亚市场高挑战性的一面。

许多出海者只窥见其蕴藏的市场潜力,一味照搬“中国模式”,盲目砸钱堆砌资源,追求迅速起量而缺乏耐心的沉淀,最终也很快便被淘汰。

对于出海者而言,一是要契合当地的风土人情和多元需求制定产品策略,洞悉市场趋势灵活选品;二则塑造品牌的本土化形象,包括组建本地运营团队、本地仓储物流系统;三是学习和尊重本土文化,并将其融入到营销策略的制定上。

值得关注的是,东南亚消费者对于社交电商的需求正日益增长。

亿邦动力数据显示,2021 年上半年东南亚社交电商订单量同比增长 102%,GMV 增长了 91%, 社媒购物的受捧程度正逼近传统电商平台。

东南亚拥有全球最活跃的互联用户,网民平均每天花 3 小时访问社交媒体。他们热爱沟通与交流,享受社媒带来的交互性体验,因此直播电商这一新形式在当地产生了极高的适配性。

相较于亚马逊、SHEIN 的尴尬碰壁,社媒巨头 TikTok 则后来居上。TikTok Shop 于 2021 年在东南亚等地陆续上线后,直播带货模式引爆当地社媒购物热潮, Populix 调查报告显示,45% 的印尼受访者认为 TikTok Shop 是最受欢迎的社媒购物平台。

可以看到,全面洞察当地用户画像是打入东南亚市场的关键利器。

东南亚消费者年轻好社交、社媒心智发达、热衷购物娱乐。

基于这些特性,本土电商巨头们制定了各式娱乐化消费策略,如 Lazada 引入直播带货、游戏互动等创意购物形式,举办一年一度的双十一大促活动。

无论是电商巨头还是出海品牌,如若无法入乡随俗,终将因水土不服而被这片市场淘汰。

文章信息来自于AMZ123跨境导航 ,不代表白鲸跨境官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸跨境均不承担侵权行为的连带责任。

扫一扫 在手机阅读、分享本文

扫码关注公众号

获取更多跨境电商资讯

2025-12-15

2025-12-15

2025-12-16

2025-12-15

2025-12-16

2025-12-16

2025-12-18

2025-12-19

2025-12-15

2025-12-15

2025-12-16

2025-12-15

2025-12-16

2025-12-18

2025-12-16

2025-12-19

2025-12-10

2025-11-28

2025-11-26

2025-11-28

2025-11-28

2025-11-24

2025-11-24

2025-12-04